SK쉴더스/원스토어 내달 수요예측을 실시하였고 공모가 고평가 논란이 높은 가운데 구주매출 비중도 발목을 잡는 상황입니다. 자세한 내용을 알아보도록 하겠습니다.

SK쉴더스와 원스토 어가 증권신고서를 제출하고 상장 레이스를 본격화했습니다. SK그룹 계열사들은 지난 2년간 기업공개(IPO) 시장에서 흥행 가도를 달려왔습니다.

SK쉴더스와 원스토 어가 증권신고서를 제출하고 상장 레이스 르 본격화했습니다. SK 그룹 계열사들은 지난 2년간 기업공개시장에서 흥행 가도를 달려왔습니다. 그러나 이번엔 공모 가격 산정 단 게부터 냉랭한 분위기가 감지되고 있습니다.

이들 모두 증권신고서를 정정했지만 여전히 적정가치 대비 공모 가격이 높다는 지적이 제기되고 있습니다. 더욱이 구주매출 비중이 상당하다는 점도 투심에 악영향을 줄 것으로 보입니다.

1. 쉴더스, 원스토어 증권신고서 정정했지만 앞으로의 전망 알아보기

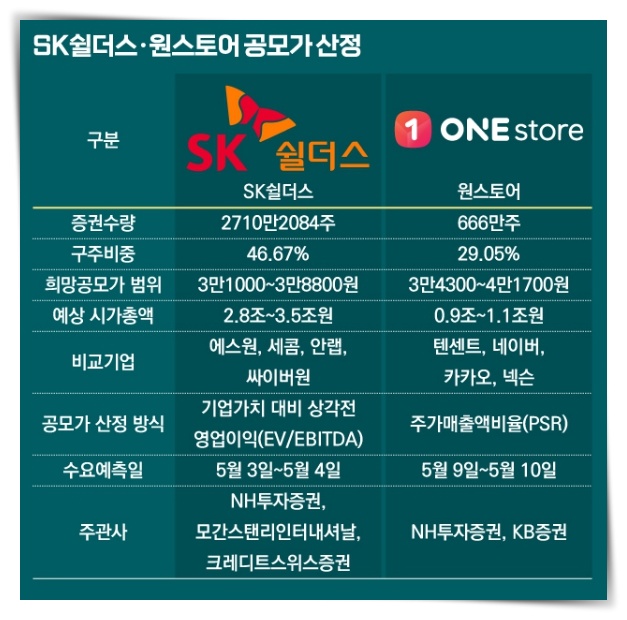

금융투자업계에 따르면 쉴더스와 원스토어는 각각 내달 3, 9일 기관 대상 수요예측을 실시합니다.

이들은 모두 공모가 고평가 논란에 시달리고 있습니다. 우선 쉴더스는 희망 공모가 범위를 31,000~38,800원으로 제시했습니다. 기업가치 대비 상각전 영업이익(EV/EBITDA) 방식을 통해 기업가치를 산출했습니다.

원스토어는 주가 매출액 비율(PSR) 방식을 통해 기업가치를 산출했습니다. PSR은 시가총액이 매출액의 몇 배인지를 나타내는 지표로 성자 성이 중요한 인터넷 기업에 주로 적용됩니다.

두 방식 모두 IPO 기업의 가치 산정에서 주로 사용되는 방식입니다. 다만 문제는 경쟁사 선정이 적절치 않았다는 것입니다. 앞서 쉴더스는 3월 제출한 증권신고서에서 비교기업으로 에스원, 안랩을 비롯해 미국 상장기업 ADT, 퀄리스, 알림 닷컴 등 5곳을 선정했습니다. 원스 노어는 구글 모회사인 알파벳, 애플, 카카오 등을 비교 기업군에 올렸습니다.

무리수를 뒀다는 논란이 불거지자 쉴더스는 증 구너 신고서 정정을 통해 비교기업에서 ADT알람을 제외하고 대만 세콤, 싸이버원을 추가했습니다. 원스토어도 텐센트, 네이버, 카카오, 넥슨 등 국내 기업 위주로 비교기업 집단을 새로 꾸렸습니다.

그러나 희망 공모가액은 바뀌지 않았습니다. 우선 쉴더스의 경우 산출된 상대가치 주당 평가가액이 낮아졌습니다. 대신 적용 할인폭도 축소하며 희망 공모가를 이전 수준으로 맞췄습니다. 할인율을 25.45~40.43%에서 16,88~33.59%으로 상하단 6.84% 포인트, 8.57% 포인트씩 낮췄습니다.

원스토어의 경우엔 비교 기업군을 바꾸면서 PSR평균 배수가 7.1배~7.3배로 높아졌습니다. PSR이 높지 않은 애플과 알파벳이 빠지고 네이버(7.6배)와 넥슨(9.4배)이 추가됐기 때문입니다.

시장에서는 고평가 논란이 가라앉지 않고 있습니다. 쉴더스의 예상 시가총액은 2조 8000억 원~3조 5000억 원입니다. 이는 기존에 상장된 업계 1위인 에스원의 시총 2조 6000억 원을 상회하는 수준입니다.

■ 증권가 의견

SK쉴더스는 에스원 대비 높은 마진율, 사이버 보안 등의 강점을 보유하고 있습니다. 그럼에도 불구하고 매출 및 이익규모에서 에스원에 뒤쳐지는 상황이라는 점을 부정적이라 지적하고 있습니다.

앱스토어 사업을 영위하는 원스토어 역시 사업 국가가 국내에 국한된다는 것이 한계점으로 지목됩니다. 구글의 플레이 마켓과 애플의 앱스토어와는 달리 원스토어는 로컬 한정 마켓인데, 그 부분을 어떻게 극복할 수 있을지가 의문이라 합니다.

2. 기존 주주에게만 유리한 IPO다.

아울러 높은 구주매출 비중이 고평가 논란에 기름을 붓고 있습니다. 시주 모집과 달리 구주매출은 기존 주주들의 엑시트를 돕는 수단으로 인식됩니다. SK쉴더스의 공모물량 2710만 2084주 가운데 46.67%가 구주 매출로 구성됍니다. 원스토어는 총 666만 주 중 29.05%가 구주매출 비중입니다.

신주 모집과 달리 구주매출은 팔아야 하는 주체가 있기 때문에 가격에 훨씬 더 민감하며 공모가에 대해 기존 주주주와 미리 합의를 거쳤을 것이란 생각이 들며 마치 답(가격)을 미리 정해놓은 것과 같은 모습입니다.

마지막으로 유동성이 대폭 쪼그라든 시장 환경도 우려되는 요인입니다. SK바이오팜과 SK바이오사이언스, SK 아이 케트 놀로지 등 그룹 계역사들이 상장을 추진했을 때와는 달리 증시 주변 자급이 급감했습니다. 225일 투자 예탁 금을 63조 8914억 원으로 작년 말 대비 3조 6000억 원가량 줄었습니다.

실제로 IPO 추진 건수도 감소했으며 거래소에 따르면 지난 1분기 신규 상장 회사는 27개로 집계됩니다. 지난해 같은 기간 32개 사가 신규 상장했던 것과 비교해보면 5건 줄었습니다.

일각에선 현대엔지니어링 상장 철회 사태의 재현 가능성도 염두에 두고 있습니다. 만일 벤치마크 비중이 큰 종목이라면 물량을 많이 받아도 벤치마크를 따라갈 수 있어 큰 손실은 아니라 볼 수 있습니다. 그러나 이번 IPO는 시총 비중이 크지 않은 만큼 기관들이 신중하게 접근할 수밖에 없습니다.

'주식뉴스' 카테고리의 다른 글

| 한화솔루션- 한,미 투자로 태양광 드라이브 (0) | 2022.05.24 |

|---|---|

| LG에너지솔루션/GM- 배터리 공장을 또 짓는다는 소식에 전기차가 급성장할까? (0) | 2022.05.07 |

| 현대자동차- 중고차 사업을 아직 시작하지 못하는 이유 알아보기. (0) | 2022.04.23 |

| 삼성전자- 역대급 실적에도 주가는 역주행 하는 이유를 알아보자. (0) | 2022.04.12 |

| 쌍방울 그룹- 고래를 품고 대양으로 나가다. (0) | 2022.04.10 |