항공사, 국제선 노선 복구 시도중 해외여행 수요 회복될지 지켜봐야 합니다.

해외 입국자에 대한 ㅈ가 격리 단계적으로 면제되면서 항고사들이 국제선 운항을 재개하고 증편에 나서는 등 활기를 띠고 있습니다. 다만 국제선은 한국뿐만 아니라 외국의 코로나 19 상황이 큰 변수인 까닭에 아직은 조십스럽다는 시각도 함께 나옵니다.

1. 격리 면제라는데 비행기를 타볼까

보건 당국에 따르면 해외에서 입국할 때 의무였던 7일 자가격리가 이달 21부터 국내 등록 백신 접종자 대상으로 해제됩니다.

국내 등록 백신 접종자는 세계 보건 기구(WHO)가 긴급 승인한 화이자 , 얀센, 모더나 , 아스트라제네카 등 백신을 2차 접종(얀센은 1차)하고 14일~180일 이내이거나 3차 부스터샨을 접종한 경우입니다. 해외 접종은 내달 1일부터 사전 입력 시스템에 이력을 입력하면 면제 기능합니다.

해외여행의 가장 큰 부담이었던 자가격리 규제가 사라지면서 항고 사들은 수요 회복에 기개를 걸고 국제선 복구 및 기존 노선 확대에 나섰습니다.

제주항공은 오는 30일부터 주 2회(수, 일요일) 일정으로 부산 ~사이판 노선 운항을 재개하고, 현제 운항 중인 노선도 증편할 계획입니다.

인천~사이판 노선을 지난 1월 29일부터 4박 5일 패턴의 스케줄로 변경해 운항하면서 90% 중반대의 높은 탑승률을 기록하고 있어, 이번 자가격리 면제에 거는 기대가 큽니다.

아시아나 항공도 내달 1일부터 일본 나고야 운항을 주 1회로 재개합니다. 나고야 노선은 지난해 4월 29일 마지막 운항 이후 11개월 만의 재운항입니다. 기존 도쿄, 오사카, 후쿠오카 노선 등도 증편 운항할 방침입니다.

런던 프랑크푸프트 등 유럽행 노선도 점차 증편할 계획이라 합니다.

2. 변수는 아직도 남아있는 상황이다.

업계에 따르면 이번 자 가격 길 면제 조치로 어려운 경영상황이 회복되길 기대하고 잇습니다.

2020년 3월 WHO가 코로나 19 팬데믹을 선언한 이후 국제선 여객 사업은 고사 위기에 직면했기 때문입니다. 국토 교토 우에 따르면 지난해 국제선 여객은 약 321만 명으로 2019년 9039만 명 대비 급갑했습니다.

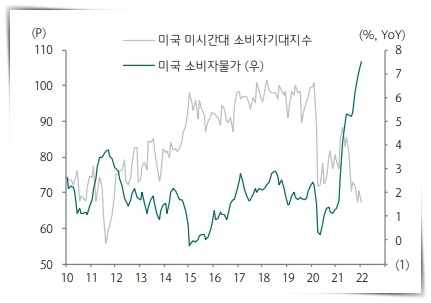

실적도 이 같은 상황을 반영하고 있으며 대한 항공 아시아 난 항공은 지난해 여객이 아니라 화물 사업 덕에 흑자를 기로 했고 제주항공과 진에어, 에어부산, 티웨이 항공등 저비용 항공사(LCC)들은 2020년부터 2년 연속 적자입니다. 이런 상황에서 최근 러시아의 우크라이나 침공으로 국제유가가 급들 하는 등 새로운 변수도 생겼습니다. 아시아나 항고의 경우 한국발 샌프란시스코행 유류할증료는 이달 11만 1400원에서 내달 16만 130원으로 오릅니다.

다만 이는 국세 전 수요에 직접적 영향을 미치는 변수가 아니라는 게 업계의 설명입니다.

2-1. 업계 관계자 의견

그간 경험을 볼 때 유류 할증료 증가 여객 수요에 영향을 미치지는 않았습니다. 코로나 19 상황과 함께 실제 해외여행 수요가 회복되는지를 지켜봐야 한다고 합니다.

이런 사정을 반영하듯 아직 국제선 증편 계획이 없는 항공사도 있습니다. 대한항공 관계자는 국제선을 확대하고 싶어도 수요가 있어야 하고, 상대국과 협의도 필요해 아직은 증편 계획이 없다며 대한 항공은 아시아나항공과의 기업결합 관련 해외 경쟁당국의 심사도 지켜봐야 합니다.

'경기동향' 카테고리의 다른 글

| 새로운 정권-수혜업종 원전/건설 말고 이것도 있습니다. (0) | 2022.03.17 |

|---|---|

| [경기동향] 인플레이션을 자극하는 국제 유가 와 리 오프닝 효과 발생 !! (0) | 2022.03.14 |

| 슈퍼 파월 효과로 인해 얼어붙은 증시 ... 분위기 반전되나? (0) | 2022.02.01 |

| 네이버- 쉴 틈 없이 최대 실적 행진 중... 글로벌 공략에 힘을 실다. (0) | 2022.01.31 |

| 수소환원제철 국제 포럼(Hyls 20210)- 세계 최초로 열리게 되었는데 관련 내용 자세히 파해치기. (0) | 2022.01.09 |