안녕하세요. 주식 지식창고지기입니다.

오늘은 하림그룹의 계열회사로, 벌크선 서비스 사업을 주력으로 하는 종합 해운기업인 팬오션을 소개해드리고자 합니다.

좋은 실적으로 기업재평가가 필요한 기업입니다.

한번 파해쳐 보도록 하겠습니다.

목차

- 기업소개

- 팬오션 사업분야

- 주가정보

- 전문가의견

- 재무정보

1. 기업개요

팬오션의 모태는 1966년 5월 해상화물운송업을 목적으로 세워진 범양 전용선(주)입니다. 1967년 11월 국내 최초로 원양 대형 유조선 운송사업을 시작했고 1972년 11월 건화물 [dry cargo, 乾貨物] 운송 부문으로 사업영역을 확대했습니다. 1978년 12월 보유 선대가 31척을 넘었습니다.

1980년 제4회 해운의 날 ‘1억 불 운임의 탑’, 1981년 ‘2억 불 운임의 탑’을 연속 수상하였습니다. 1984년 4월 범양상선으로 상호를 변경하였습니다.

같은 해 5월 셋방 해운(주)을 합병하고 한일 간 컨테이너 서비스를 승계한 뒤, 6월에는 (주)보운을 합병하고 LPG 수송을 개시했습니다. 9월에는 삼익 상선(주)을 합병했습니다. 1996년 1월 인도네시아산 펄프 국내 도입 수송사업에 진출했습니다. 1999년 4월 국적선사 최초로 남중국 직기항 서비스를 개시했습니다.

2000년 10월 대북 식량 수송선사로 선정되었습니다. 2004년 11월 STX그룹에 인수되면서 회사명을 STX 팬오션(주)으로 변경하였고, 이듬해인 2005년 7월 국내 업계 최초로 싱가포르 증권거래소(SGX)에 주식을 상장했습니다.

2005년 9월 홍콩에 이어 같은 해 12월 영국 현지법인을 설립하였습니다.

2006년 2월에는 일본에 현지법인을 설립하였습니다.

2007년 9월 한국 증권선물거래소에 주식을 상장했고 2008년 12월 제45회 무역의 날에 ‘60억 불 수출의 탑’을 수상했습니다.

2009년 6월 업계 최초로 해외 곡물터미널 사업에 진출했습니다.

9월에는 세계 최대 철광석 업체인 발레와 약 7조 원 규모의 장기수송 계약을 체결했습니다.

2010년 10월 세계 최대 펄프 생산업체인 브라질의 피브리아(Fibria)사와 약 5조 5,000억 원 규모의 장기운송 계약을 체결했습니다.

2011년 2월 해운 서비스 부문 ‘가장 존경받는 기업’ 1위에 올랐습니다.

2012년 10월 다우존스 지속가능 경영지수(DJSI)에 2년 연속 편입되었습니다.

2013년 6월 STX 팬오션이 기업회생절차에 들어갔습니다. 같은 해 12월 STX그룹에서 계열 분리되었으며, 회사명을 STX 팬오션에서 팬오션(주)으로 변경했습니다.

2015년 7월 하림그룹이 국제 곡물 유통업에 진출할 목적으로 팬오션을 인수함에 따라 팬오션의 기업회생절차도 종결됐습니다.

인수금액은 1조 79억 5,000만 원이었습니다. 하림은 축산업에 필요한 옥수수, 대두박 등 사료 원료 대부분을 수입에 의존하는 상황에서, 곡물을 실어 나르는 벌크선 인프라를 갖춘 팬오션을 인수하면 운송비용을 절감하고 유통망을 안정화할 수 있다고 봤습니다.

팬오션은 종합 해운기업으로, 주력 사업은 벌크선 서비스입니다. 이외에 컨테이너선 서비스, 탱커선 서비스, LNG선 서비스, 프로젝트선 서비스, 우드펄프 서비스에 이르기까지 다양한 해상운송 서비스를 제공합니다. 팬오션의 벌크선 사업은 철광석, 석탄, 곡물, 비료, 원목 등의 벌크 화물을 운송하고 있습니다. 매출액 비중은 벌크선 서비스가 80%, 컨테이너선 서비스가 15%를 차지합니다.

팬오션은 하림그룹 소속이며, 하림그룹은 최상위 지배회사인 제일홀딩스와 중간 지주회사인 하림홀딩스 등 2개의 지주회사 아래 (주)하림, (주)하림홀딩스, (주)팜스코, (주)선진, (주) NS쇼핑, (주)팬오션 등 6개의 상장회사, 59개의 비상장회사 등 국내법인 65개사, 해외법인 39개사를 포함해 총 104개사의 계열회사를 거느리고 있습니다. 하림그룹은 크게 지주회사, 가금(닭, 오리) 사업, 사료사업, 양돈사업, 유통사업, 해운사업, 해외법인, 기타 특화사업부문으로 나뉘고 있습니다.

2016년 2월 기준 팬오션의 최대주주는 제일홀딩스(주)로 보유 지분은 51.87%입니다. 제일홀딩스는 하림그룹의 지주회사입니다.

2. 팬오션 사업분야

사업개요

팬오션의 주력 사업분야에 대한 소개입니다.

팬오션은 주력사업인 건화물 서십스를 필두로 컨테이너, 탱커 분양 와 신규 진출한 LNG운성에 이르기 까지다 양한 해상운송 서비를 제공하고 있습니다.

정기선

철재, 목재, 구조물 및 각종 DRY BULK (비료, 석탄 등)

화물의 안정적인 운송 서비스를 제공합니다.

정기선 사업은 Small Handy급에서부터 Ultramax급에 이르는 다양한 선대를 갖추고 극동/동남아, 인도, 미주, 중동, 유럽지역의 주요 항로를 통해 철재와 석탄, 목재, 기기 및 설비 등의 다양한 화물을 세계 최고 수중의 운송 서비스로 고객들에게 전달하고 있습니다.

부정기선

곡물, 원당, 원목 등의 건화물을 부정기적으로 운송하는 서비스입니다.

부정기선 사업은 전 세계 항로를 통해 철광석, 석탄, 곡물의 3대 주요 화물은 물론, 원당, 원목, 광물, 고철 등의 다양한 건화물 운송 서비스를 화주가 요구하는 항로와 일정에 맞춰 제공하고 있습니다. 철광석 및 석탄은 주로 대형선으로, 그 외의 화물은 Ultramax 이하의 선혀으로 안전하게 운송하고 있습니다.

대형선

초대형 선박을 이용하여

전세계 소비지역으로 운송하고 있습니다.

대형선 사업은 6만 톤급 이상의 Panamax/Capesize 벌크선 미치 VLOC(Very Large Ore Carrier)급의 초대형 선박을 이용하여 곡물, 석탄 및 철광석 등의 건화물을 주요 수출국으로부터 전 세계 다양한 소비지역으로 운송하는 팬오션의 핵심 사업입니다.

컨테이너선

팬오션 컨테너 서비스는 스케줄 정시 운영을 최우선으로 추구합니다.

컨테이너선 사업은 항로 및 선대의 정비를 통해 현재 한국, 일본 중국을 중심으로 홍콩 및 남중국 항로까지 운형하고 있습니다. 그동안 축적된 영업 노하우를 바탕으로 지속적인 선대 투자와 수준 높은 서비스를 제공하여 경쟁력을 강화하고 있습니다.

특수선(탱커선)

각종 석유제품을 정기적으로 전 세계에 수송하고 있습니다.

탱커선 사업은 해상운송 분야에서 축적한 노하우를 바탕으로 최근 강화된 국제적인 유류 운송규정에 부함 하는 고품질의 석유화학제품 및 동식물유 운송 서비스를 제공하고 있습니다.

특수선(가스선)

국내외 LNG 수송 프로젝트에 적극적으로 참여하고 있습니다.

높은 기술력과 전문성을 필요로 하는 가스선 사업에서 팬오션은 2008년 말부터 한국 가스공사의 LNG 도입 프로젝트에 참여하여 탁월한 역량을 발휘해오고 있습니다.

특수선(중량물 운반선)

대형 중량물과 예인선 등의 화물을 전 세계로 수송합니다.

중량물 문반선 사업은 국내 선사로는 유일하게 FloatOn-Float off 방식의 반잠수식 자항선과 Geared heavy Lift 선박을 동시에 운용하고 있으며 이를 바탕으로 고객들의 다 야한 요구사항을 만족시키는 통함 SOLUTIONㅓㅓ을 제공하고 있습니다.

곡물사업

팬오션은 곡물 유통사업 진출을 통하여 새로운 가치의 경쟁력을 창출할 것입니다.

새롭게 시작하는 곡물 유통사업은 팬오션의 해상운송 기반 및 트레이딩 경함과 모기업인 하림 그 굽의 수요기반, 그리고 골물 바이어로서의 구매 경험 및 노하우를 결합하여 새로운 가치의 경쟁력을 창출하게 될 것입니다.

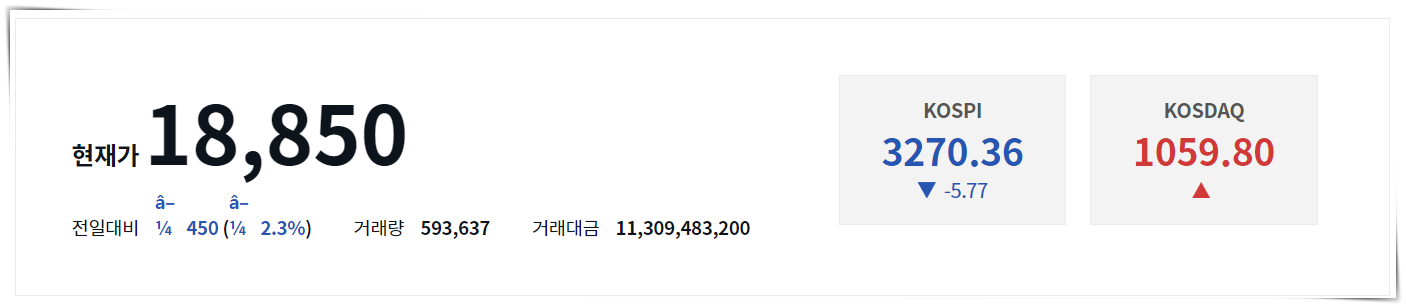

3. 팬오션 주가정보

투자정보

| 시가총액 | 3조 9,612억원 |

| 시가총액순위 | 코스피 83위 |

| 상장주식수 | 534,569,512 |

| 액면가l매매단위 | 1,000원 l 1주 |

| 투자의견l목표주가 | 3.82매수 l 8,564 |

| 52주최고l최저 | 8,920 l 3,255 |

| PERlEPS | 31.53배 l 235원 |

| 추정PERlEPS | 14.70배 l 504원 |

| PBRlBPS | 1.34배 l 5,527원 |

| 배당수익률 | 0.67% |

투자정보 중 중점적으로 보실 것은 투자의견과 목표주가와 52주간 최고가와 최저가입니다.

투자하실 때에는 현제 주가 상황과 52주간 최고가와 최저가를 확인하시고 지금이 투자시기인지 확인하시는 것이 중요합니다. 물론 앞으로 기업성장 방향성도 중요합니다.

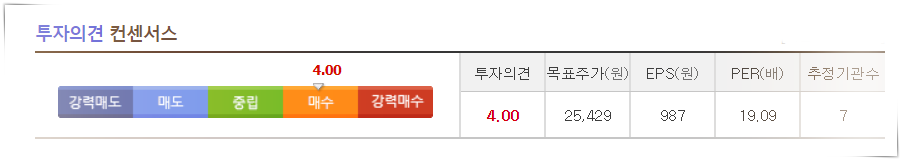

4. 전문가 의견

2 Q21 Review: open사선 확보 덕분에 추정치 상회합니다.

2Q21

1) 매출액: 1조 1,299억 원(YoY +65%)

2) 영업이익은 1,120억 원(YoY +74%, OPM 9.9%)을 기록.

팬오션 추정치 대비 매출액: +24.5%,

영업이익은 +22.8% 상회했습니다.

2 Q21 벌크 단가를 24달러/톤으로 추정했으나 실제는 27달러/톤을 기록하면서 추정치 대 비 매출액이 높게 나왔습니다.

영업이익은 수익성 개선보다는 매출액 상승과 동반해서 전체 영업이익 크기가 커졌습니다.

2Q21 영업이익률은 9.9%, 추정 영업이익률 10.0% 대비 큰 차 이가 없었습니다. 우호적인 BDI흐름 이어지고 있습니다.

2Q21 평균 BDI는 2,794포인트, 21년 7~8월 평균BDI는 3,230을 유지하고 있습니다.

현재 BDI수준을 유지만 하더라도 긍정적인 상황이며 수요측면에서 중국-호주 간 갈등으로 철광석 톤마일 증가, 미국 1조 달러 인프라 투자법안 통과로 기타 건화물 물동량 상승이 기 대되는 국면입니다.

BDI 상승에도 벌크선 수주잔량은 부담이 없습니다.

수요-공급 모두 BDI 상승에 우호적인 상황으로 판단합니다.

목표주가 9,000원 유지 Dry bulk open사선 확보를 통해서 22년 실적을 소폭 상향했습니다.

그러나 목표주가 변동에 유의미한 수치는 아니기 때문에 기존 목표주가를 유지합니다.

BDI가 3,000포인트가 넘어가 는 구간에서는 영업이익률 개선까지 기대되는 상황으로 매수의견을 유지합니다.

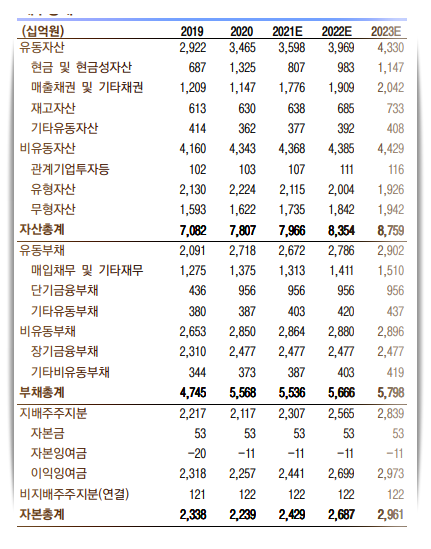

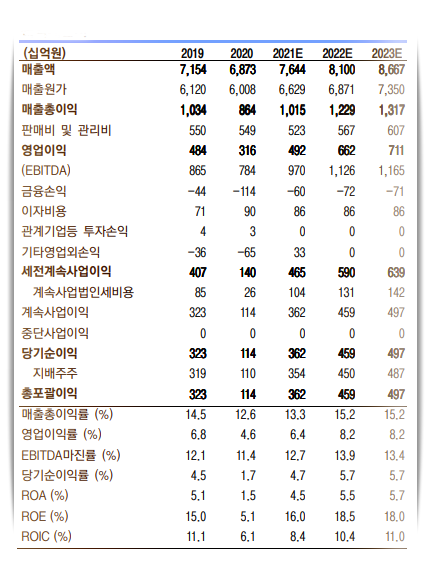

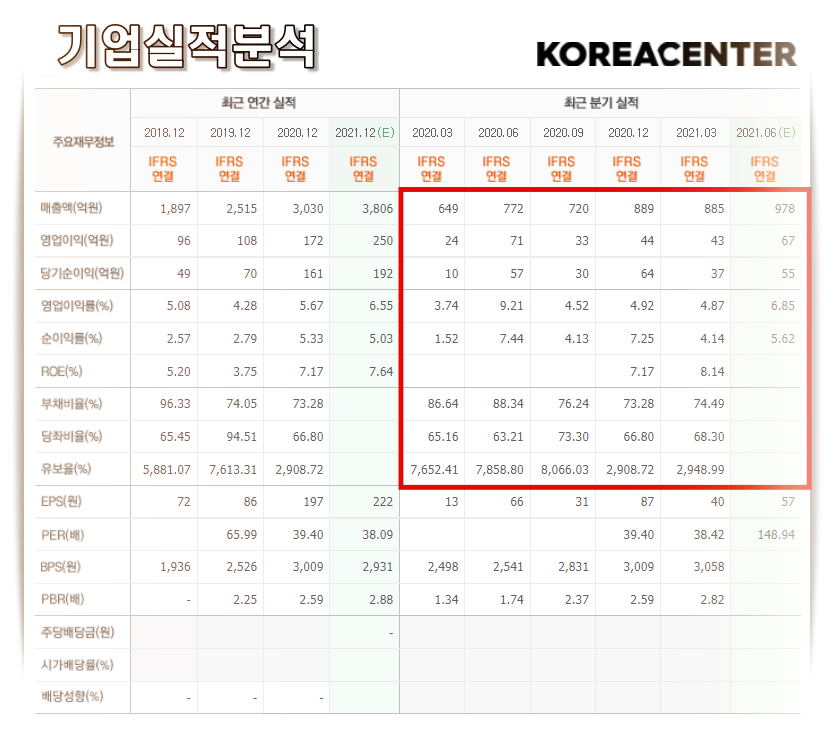

5. 재무정보

'리서치' 카테고리의 다른 글

| 5G 네트워크 장비 -나무 보다는 숲을 보고 투자하라! (0) | 2021.09.09 |

|---|---|

| 이녹스첨단소재 (272290)역대급 실적 구간 , 목표주가 상향... (0) | 2021.08.23 |

| 한국항공우주 - 목표 주가 (0) | 2021.08.01 |

| 코스모 신소재 목표주가 (0) | 2021.07.28 |

| 원익IPS -기업분석및 목표 주가 (0) | 2021.07.08 |